本文简要:

·葡萄牙税务律师讨论了葡萄牙加密货币税法的 2023 年更新,包括短期和长期持有之间的区别,以及不同加密货币活动的税收。

·值得注意的税收排除包括加密货币对加密货币交易和个人交易的 NFT,后者的税收处理需要进一步明确,尤其是在加密货币与 NFT 交互中。

·该法律还引入了税收损失收获策略,允许用其他投资的损失来抵消加密收益的税收,同时遵守企业的 AML 和 KYC 法规。

葡萄牙对加密货币采取税收友好的立场,成为数字资产行业投资者的灯塔。该国独特的税法为从事加密货币市场的人提供了一系列优势。

葡萄牙加密货币税法的特点之一是明确不对加密货币交易征税。这使得个人投资者可以自由交易,而不会触发应税事件,直到加密货币转换为法定货币。

如何最大限度地减少葡萄牙的加密税

葡萄牙税务律师 Rodolfo José Santos指出了葡萄牙 2023 年加密货币税法的重大进展。新立法首次引入了用于税收目的的加密货币定义。此外,它还排除了一些重要的内容,例如非同质化代币(NFT)和归类为证券的加密货币。

法律区分短期持有和长期持有。随后,通过对持有超过 365 天的加密货币资本利得免税来激励长期投资。另一方面,葡萄牙的短期收益税率为 28%。

Santos认为,与其他欧洲国家相比,这一税率具有竞争力。尤其是考虑到在葡萄牙生活和工作的更广泛背景时。

“与其他司法管辖区相比,葡萄牙具有显着的优势。最大的优势之一是明确免除加密货币交易的税收,使个人投资者可以自由交易而不会触发应税事件。现在,当考虑税收以外的因素,例如生活方式和气候时,葡萄牙与意大利等国家相比具有优势,意大利的税率略低,为 26%。”Santos说。

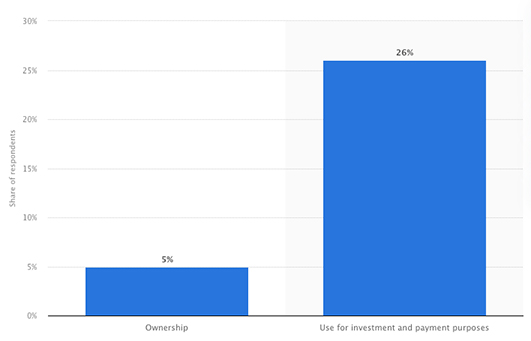

葡萄牙加密货币的所有权和使用。资料来源:Statista

葡萄牙加密货币税法的复杂性延伸到不同类别的活动。Santos强调了 G 类、B 类和 E 类税收层级的细微差别。他解释了葡萄牙法律如何以不同的方式对贸易、采矿、质押或提供流动性等活动征税。

这些区别对于个人和企业了解准确的加密货币税收合规性至关重要。

·G 类 – 加密代币销售的资本收益:根据葡萄牙税法第 10 条,销售不属于证券类别的加密资产被视为资本收益。出售这些资产所产生的任何利润均需纳税。资本利得税是许多司法管辖区的常见方法,在处理加密货币交易时必须考虑到这一点。

·B 类 – 专业活动:加密货币挖矿和验证:对于从事加密货币挖矿和验证区块链交易的个人,葡萄牙税法将这些活动归类为专业活动。这种分类意味着挖掘和验证产生的收入可以像任何其他专业活动一样纳税。值得注意的是,在某些情况下,个人所得税税率可能高达 53%,这使得矿工和验证者谨慎管理自己的纳税义务至关重要。

·E 类 – 资本收益:质押、借贷和流动性提供:葡萄牙税法的 E 类涉及资本收益,包括质押、借贷和在流动性池中提供流动性等活动。资本收入被定义为从各种资产(无论是货币资产还是实物资产)中获得的任何经济优势。此类别涵盖广泛的金融活动,当您决定出售收到的代币时,通常会对这些收益征税。

葡萄牙的税法也为加密货币税收损失收获策略打开了大门。它允许个人利用他们的加密货币损失来获取未来的收益。

Santos强调了用其他投资产生的损失抵消加密货币收益应缴税款的优势,这一功能可以提高加密货币投资者的整体税收状况。

“如果您选择按照葡萄牙的一般税率纳税,您可以将损失结转最多五年。这意味着,如果您的加密货币收益可观,您可以在几年内战略性地应用您的损失,以最大限度地减少您的税收负担,”Santos补充道。

NFT 税和加密货币捐赠扣除

葡萄牙也制定了明确和有利的立场,对个人交易 NFT 免税。然而,Santos指出,当 NFT 交易涉及加密货币代币时,就会出现复杂性。

例如,个人使用加密货币购买 NFT。随着时间的推移,基础加密货币的价值会增加,从而在 NFT 销售发生时带来资本收益。这里出现了一个关键问题。“即使 NFT 的内在价值保持不变,这种收益是否应该纳税?”

Santos强调需要明确此类交易的税务处理。

“这些场景引发了关于何时以及如何对 NFT-加密货币交互中的收益征税的问题。这些问题的清晰度在很大程度上取决于税务机关如何解释和解决这些复杂的相互作用。因此,从事 NFT 交易的个人和企业应对该领域的监管发展保持警惕。”Santos 强调。

关于加密货币捐赠,Santos解释说,虽然在葡萄牙需要缴纳 10% 的印花税,但特定家庭关系内的捐赠可以豁免。此外,他还深入研究了加密货币服务提供商收取的佣金,揭示了对此类中介机构促成的交易征收 4% 的佣金。

“这 4% 的佣金遵循特定的适用标准,”Santos说。他指出,当在葡萄牙境内拥有固定总部、有效管理或常设机构的实体持有存入的加密货币资产时,这一点具有相关性。

此外,该委员会框架将其范围扩大到涵盖涉及国内外加密资产服务提供商的案件。这些机构必须在国家境内拥有“住所、居所、总部、有效管理机构、分支机构、子公司或常设机构”。

遵守加密货币税

葡萄牙的加密货币企业的注册和合规性很强。概述的流程要求遵守反洗钱 (AML) 和了解您的客户 (KYC) 法规。

Santos阐明了需要登记的实体和个人的类别。随后强调与其他欧洲国家相比,葡萄牙的注册过程相对简单。

·提供交换服务的公司:从事促进虚拟资产或加密货币与法定货币交换的企业,反之亦然。

·提供加密货币交易服务的公司:还涵盖为一种或多种虚拟资产或加密货币的交易提供服务的实体。

·促进虚拟资产转移的公司:那些提供将虚拟资产或加密货币从一个虚拟地址或钱包转移和转移到另一个虚拟地址或钱包(称为“虚拟资产转移”)的服务的公司需要进行注册。

·管理或保护虚拟资产的公司:管理或保护虚拟资产或控制、扣留、保存或转移此类资产(包括私人加密密钥)的工具的实体也必须遵守这些法规。

在讨论与葡萄牙银行注册流程的影响时,Santos强调了监管合规所需的细致方法。他指出,截至目前,11家葡萄牙实体已成功完成注册程序。尽管如此,主要的加密货币交易所都没有获得注册地位。

“注册过程的特点之一是必须提供大量文件。值得注意的是,加密货币企业必须证明其运营中使用的所有资金的来源,确保它们符合法律和监管要求。更重要的是,所有文件都必须以葡萄牙语准备,强调遵守监管框架的承诺,”Santos补充道。

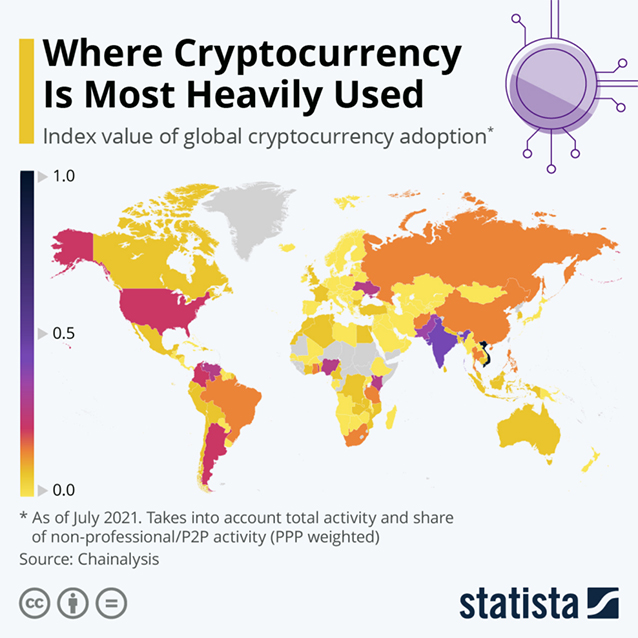

使用加密货币的地方。资料来源:Statista

展望未来,Santos预计各个领域的法律规则将得到统一。其中包括新的加密货币税收数据共享法、DAC8 法规和加密资产市场法规 (MiCA)。他还提到了加密社区应该了解的即将出台的修正案和新规定。

Santos最后就葡萄牙如何巩固其作为加密货币友好型和税收优惠的欧洲国家的地位提出了个人见解。他主张税收规则的稳定性、清晰度、报告的简单性和简化的法规。更重要的是,将葡萄牙宣传为加密货币友好型目的地,以吸引国际投资者和企业。

Santos总结道,“作为一名葡萄牙税务律师,我强调报告的简单性是维持葡萄牙作为加密货币友好国家的强势地位的一个基本方面。避免要求纳税人报告每笔交易至关重要。我收到的反馈一直强调,除了降低税率之外。”

2023-11-16 17:03

2023-11-14 17:08

2023-05-04 12:44

2023-03-30 20:42

2022-12-06 09:30

2022-11-17 20:09

2022-11-16 10:41

2022-11-04 11:10

2022-11-01 15:39

2022-10-20 15:16